Biuro Informacji Kredytowej (BIK) jest to największy w Polsce zbiór danych na temat naszych zobowiązań kredytowych zarówno tych indywidualnych jak i firmowych. Przechowywane są w nim dane z wszelkich zaciąganych przez nas kredytów, pożyczek, limitów, kart kredytowych nie tylko z banków, ale również z współpracujących z BIK firmami pożyczkowymi. Nie każdy zdaje sobie z tego sprawę, że w BIK rejestrowana jest cała historia spłaty danego zobowiązania, widać w niej każde opóźnienie w spłacie chociażby 1-dniowe.

Co to jest raport BIK i co zawiera?

Raport BIK jest niczym innym jak szczegółowym zapisem całej naszej historii kredytowej. Zebrane są w nim wszystkie dane przez Biuro Informacji Kredytowej i Biuro Informacji Gospodarczej. Raport w sposób przejrzysty i uporządkowany przedstawia szczegółowo każde nasze zobowiązania które są w trakcie spłaty, ale i te które już spłaciliśmy. Nie tylko banki mogą pobrać dane z BIK, my również możemy sprawdzić naszą historię kredytową zanim złożymy wniosek do banku. W raporcie znajdują się następujące informacje:

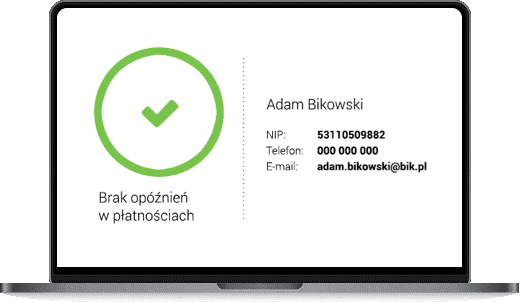

- Wskaźnik BIK – ten wskaźnik określi czy posiadasz aktualnie problem z regulowaniem swoich zobowiązań kredytowych.

źródło: bik.pl

źródło: bik.pl

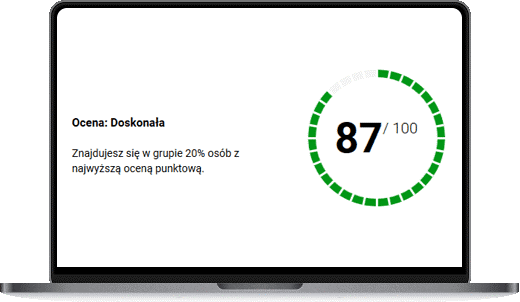

- Ocena punktowa – czyli tzw. scoring pomaga określić w skali od 1 do 100 twoją wiarygodność kredytową w oczach banku. Oczywiście im wyższa ocena punktowa tym lepiej dla kredytobiorcy oznacza ono dla banku ograniczone ryzyko udzielenia Ci kolejnego kredytu. Na ocenę mają wpływ miedzy innymi takie czynniki jak: terminowość spłacanych kredytów, liczba zobowiązań, częstotliwość wnioskowania o nowe kredyty.

źródło: bik.pl

źródło: bik.pl

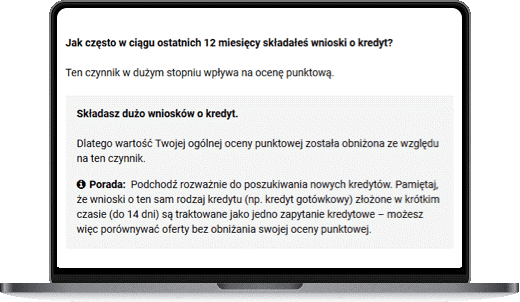

- Komentarz do Twojego scoringu – dowiesz się jakie czynniki wpłynęły na twoją ocenę. Otrzymasz również sugestie jakie kroki możesz podjąć, aby ten wynik poprawić.

źródło: bik.pl

źródło: bik.pl

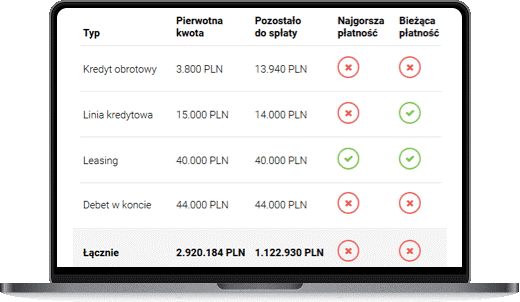

- Zobowiązania kredytowe w trakcie spłaty – najważniejsze informacje na temat Twoich aktualnych zobowiązań. Czytelne ikony pozwolą Ci szybko ocenić w jakim stanie są poszczególne zobowiązania. Mogą być oznaczone kolorem zielonym (czyli wszystko spłacane w terminie), żółtym (były opóźnienia) i czerwonym (kredyt nie jest spłacany).

źródło: bik.pl

źródło: bik.pl

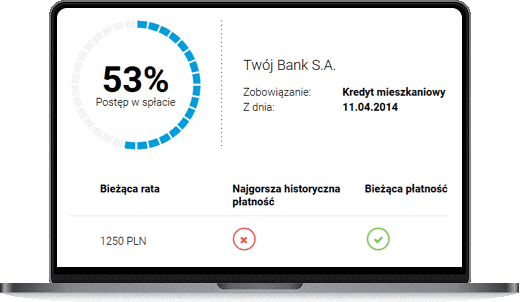

- Postępy w spłacie – w ujęciu procentowym dowiesz się jaki procent zobowiązania zostało już przez Ciebie spłacone.

źródło: bik.pl

źródło: bik.pl

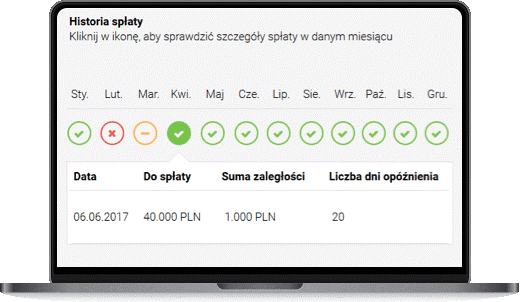

- Historia spłaty – będziesz w stanie sprawdzić dokładne informacje o tym w jaki sposób spłacałeś poszczególne raty, kiedy wystąpiło opóźnienie i ile wyniosło, jak również kiedy była dokonana spłata.

źródło: bik.pl

źródło: bik.pl

Po co mam sprawdzać swój raport BIK?

Każdy bank niezależnie od produktu kredytowego sprawdza nasz BIK celem sprawdzenia naszej wiarygodności. Taki raport obowiązkowo powinna pobrać przede wszystkim każda osoba planującą np. zakup nieruchomości (dom, mieszkanie, działka). Przeważnie jako strona kupującą jesteśmy zobligowani do wpłacenia umownego zadatku, około 10% wartości transakcji. Przyjmijmy, że chcemy kupić mieszkanie za 350.000zł, zatem przelewamy na konto sprzedającego 35.000zł tytułem zadatku, sprawdziliśmy przed podpisaniem umowy przedwstępnej naszą zdolność kredytową, wyszła około 430.000zł czyli nawet z zapasem, nie podawaliśmy doradcy informacji o jakichkolwiek zobowiązaniach, ostatni kredyt jaki mieliśmy to był telefon wzięty na raty 4 lata temu, już o nim zapomnieliśmy. Składamy 3 wnioski do 3 różnych banków i nagle otrzymujemy szybkie trzy decyzje negatywne, okazuje się, że podczas spłaty kredytu na telefon, mieliśmy zaległość wynoszącą 6 miesięcy w spłacie ostatniej raty, była niedopłata wynosząca kilkadziesiąt złotych z powodu nie wystarczających środków na koncie, nie zwróciliśmy na to uwagi. Nasza ocena punktowa zdyskwalifikowała Nas jako wiarygodnych kredytobiorców, nie możemy otrzymać kredytu pomimo wysokiej zdolności kredytowej, a wpłaciliśmy już zadatek i zostało Nam niewiele ponad miesiąc do umowy przyrzeczonej. Tego typu historii wbrew pozorom jest dosyć sporo. Można takiej sytuacji uniknąć i jeżeli negatywna historia dotyczy zamkniętego już zobowiązania, jesteśmy w stanie taki negatywny wpis usunąć z BIK. Doradcy kredytowi Fin2 – Eksperci Finansowi bezpłatnie pomogą Ci wysłać odpowiednie pisma do instytucji finansowych dzięki którym wykreślimy negatywne wpisy, a nawet informacje o składanych zapytaniach przez banki do BIK.

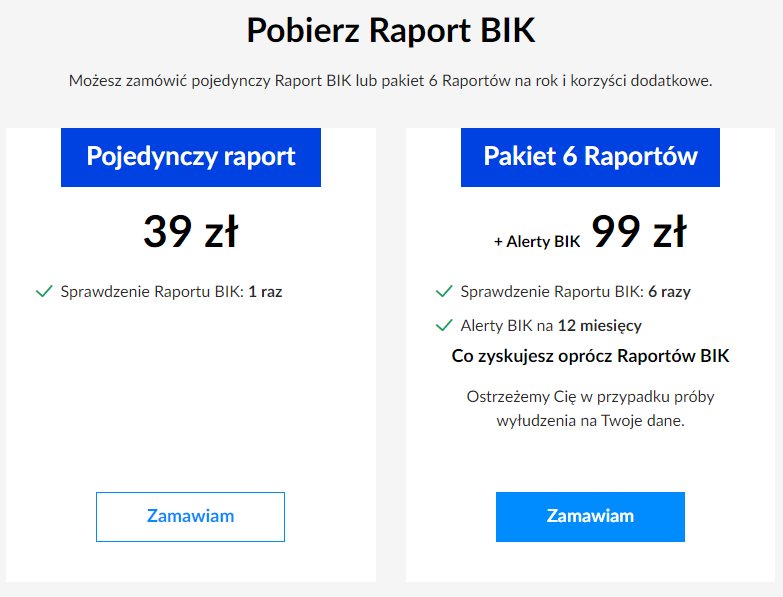

Ile kosztuje sprawdzenie raportu BIK?

Pojedynczy raport kosztuje 39 złotych. Przyznasz, że po przeczytaniu wcześniejszego akapitu kwota 39zł w porównaniu do ryzyka utraty zadatku wynoszącego na przykład 35.000zł wydaje się być znikomą inwestycją. Istnieje darmowa wersja natomiast nie zawiera ona wszystkich niezbędnych informacji i czas oczekiwania wynosi około 2 tygodni . Przy kosztach około kredytowych (notariusz, podatek PCC, biuro nieruchomości, wycena nieruchomości), które wynoszą od kilku do kilkunastu tysięcy złotych, dodatkowy wydatek 39 zł nie uszczupli znacząco naszego portfela wręcz odwrotnie, ochroni nas przed nieprzyjemnymi i kosztownymi sytuacjami.

źródło: bik.pl

źródło: bik.pl

Aby pobrać raport BIK wejdź tutaj, następnie kliknij „pobierz raport teraz” i „zamawiam” pojedynczy raport. Aby pobrać raport BIK musimy założyć konto, w formularzu danych osobowych zostaniemy poproszeni o podanie podstawowych danych takich jak imię, nazwisko, adres mailowy, numer telefonu, serię i numer dokumentu tożsamości, miejsce zamieszkania oraz numer konta bankowego za pomocą którego dokonamy przelewu weryfikacyjnego (koszt 1 zł). Weryfikacja nie powiedzie się, jeżeli konto osobiste nie należy tylko i wyłącznie do nas. Jeżeli wszystko będzie w porządku to na adres mailowy otrzymamy informację o pozytywnej weryfikacji naszych danych wraz z linkiem aktywacyjnym który przekieruje Nas na stronę gdzie będziemy mogli już z naszego profilu pobrać gotowy raport w wersji PDF.

Podsumowanie

Dobra ocena BIK pozwala kredytobiorcy spokojnie starać się o nowe kredyty w banku. Im lepszą mieliśmy historię spłacanych zobowiązań tym większa mamy szansę na decyzję pozytywną starając się o nowy kredyt. Gdy nasza ocena na dzień dzisiejszy jest niska i nie rokuje dobrze na przyszłość przy pomocy doradcy kredytowego Fin2 – Eksperci Finansowi przygotujesz plan naprawczy Twojego scoringu. Tego typu działania wymagają czasu, mogą trwać od kilku tygodni do kilku miesięcy w zależności od stopnia skomplikowania Twojej sytuacji. Nie jest też tak, że mając zły scoring nie otrzymamy żadnego kredytu, natomiast taka oferta będzie miała znacznie gorsze warunki. Różnice na kosztach w kredycie hipotecznym na kwotę 300.000zł mogą wynieść nawet 50.000zł, a przy kredycie gotówkowym na 50.000zł około 10.000zł

Tak więc, jeśli planujesz skorzystać z kredytu w banku, zwłaszcza gdy wiąże się to z większą kwotą zachęcam do pobrania swojego raportu BIK i skonsultowania go z doradcą kredytowym. Taka konsultacja z doradcami Fin2- Eksperci Finansowi nic nie kosztuje, a może nam przynieść wymierne korzyści.